آموزش فیبوناچی در تحلیل تکنیکال

فیبوناچی در بورس چیست؟

اعداد فیبوناچی در بورس و بازارهای مالی، کاربردهای بسیاری دارند بطوری که تراز های فیبوناچی در بورس روشی برای تحلیل بازگشت یا ادامه روند هستند. به بیان دیگر ابزارهای فیبوناچی نقاط حمایت و مقاومت هستند که با ابزارها و روشهای گوناگون رسم میشوند؛ اما قبل از آنکه بخواهیم به آموزش فیبوناچی در بورس و کاربرد آن بپردازیم بهتر است ابتدا با این اعداد آشنا شویم.

دنباله فیبوناچی

لئونارد پیزا یا همان فیبوناچی (Fibonacci) نام ریاضی دانی ایتالیایی است که در قرن ۱۲ میلادی زندگی می کرد؛ شهرت فیبوناچی به دلیل اعداد یا دنباله فیبوناچی است که توسط این ریاضی دان معرفی شده.

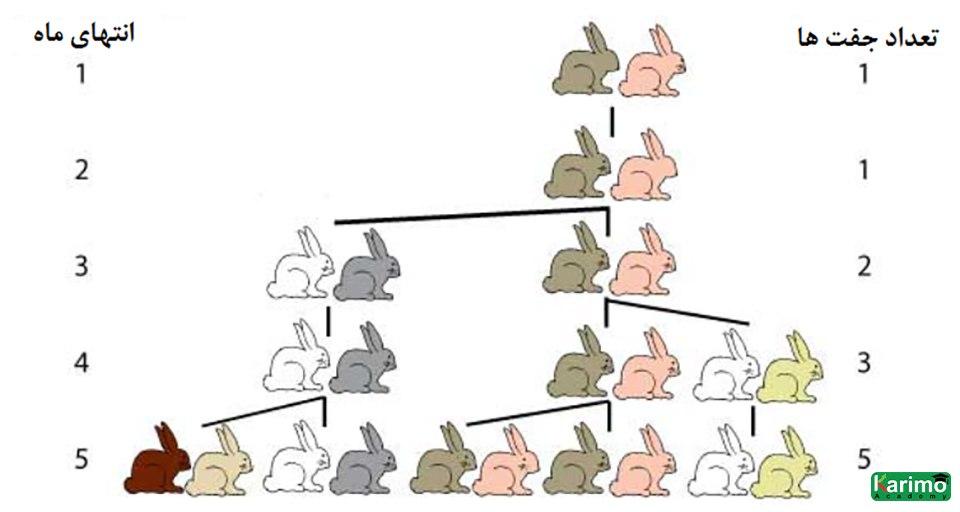

فیبوناچی که مطالعات ترکیبی زیادی در زمینه های ریاضیات، طبیعت و هنر داشت در ابتدا به دنبال آن بوده که بداند در طول یک سال از یک جفت خرگوش که هر ماه یک جفت دیگر متولد می کنند؛ چند جفت خرگوش تولید می شود؟

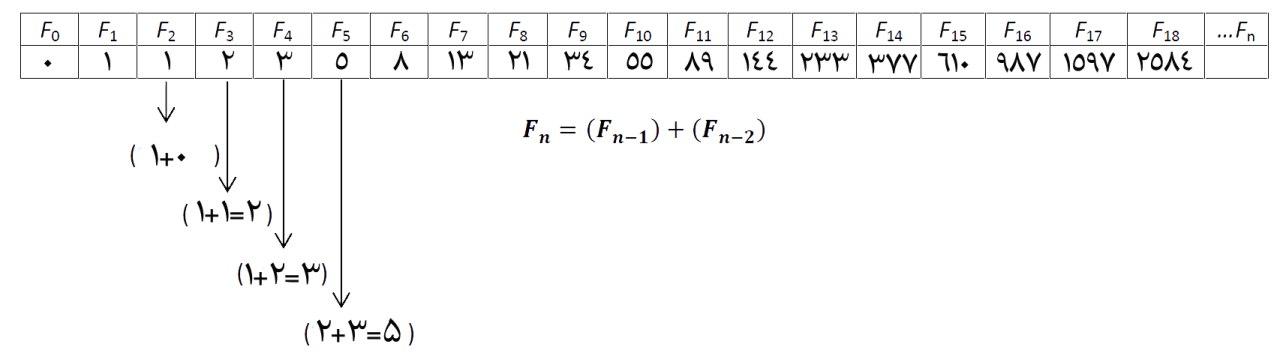

او فهمید که تعدا افزایش خرگوش ها از یک توالی خاصی پیروی می کند؛ این دنباله یک سری از اعداد می باشد که از ۰ و ۱ شروع شده و تا بی نهایت ادامه دارند. در این دنباله بعد از ۲ عدد اول بقیه اعداد از جمع ۲ عدد قبل از خودشان بدست می آیند.

اما چه چیزی باعث شهرت دنباله فیبوناچی شده؟!

اگر از عدد چهارم دنباله به بعد هر عدد را تقسیم بر عدد قبلی خودش کنیم عددی حدود ۱.۶۱۸ بدست می آید که به نسبت طلایی مشهور شده است و هرچه به سمت بی نهایت در این دنباله برویم حاصل تقسیم اعداد بیشتر به نسبت طلایی نزدیک می شود.

نسبت طلایی نسبتی رایج در طبیعت است و در طراحی اقسام موارد جهان به کار رفته؛ این نسبت باعث می شود که اشیا در چشم ما جذاب بنظر برسند. برای مثال نسبت قد انسان به نسبت فاصله ناف تا کف پای انسان برابر نسبت طلایی می باشد ، زاویه حلقوی لاک حلزون ، زاویه رویش تخمه های آفتاب گردان و کاج ، پوست آناناس ، گوش انسان، نقش و نگار بال پروانه، نسبت رشد اجزای گیاهان و حتی تعداد لاک های لاک پشت و گلبرگ های گل ها نیز از دنباله فیبوناچی پیروی می کنند.

همانطور که گفتیم نسبت فیبوناچی یک نسبت منحصر به فرد است که از آن می شود برای توصیف نسبت همه چیز از اتم ها تا پیشرفته ترین الگو های موجود در جهان مثل اجرام آسمانی و یا در عجایب و شگفتی های طرح های معماری و اجرای بناهایی مانند اهرام مصر و بنای پارتنون در یونان استفاده کرد. گفته می شود چون انسان زاده طبیعت است و خود نیز قسمتی از جهان آفرینش است پس نسبت طلایی در وجود او نیز جریان دارد و ضمیر ناخودآگاه انسان از این دنباله پیروی می کند.

کاربرد و آموزش فیبوناچی در بورس

فیبوناچی در بورس جزو تحلیل تکنیکال این بازار می باشد و همانطور که می دانید تحلیل تکنیکال بر طبق نمودار قیمت انجام می شود که حاصل عملکرد رفتار تک تک انسان ها می باشد. جمله معروف تحلیل تکنیکال را فراموش نکنید که می گوید :

نمودار قیمت همه چیز را در خودش لحاظ می کند. از این موارد رفتار های انسانی را نیز شامل می شود.

فهمیدیم که فیبوناچی در ضمیر ناخودآگاه انسان وجود دارد و بر رفتار آنها بطور ناخودآگاه تاثیر می گذارد؛ یعنی انسان بدون آن که بداند نسبت به اعداد فیبوناچی تمایل دارد و دنباله فیبوناچی را زیبا می داند و به ترازهای فیبوناچی در بورس هم واکنش نشان می دهد.

این مطلب را نیز پیشنهاد میکنیم: تحلیل تکنیکال چیست؟!

این امر باعث می شود که نسبت های فیبوناچی در معاملات افراد نیز تاثیر بگذارد؛ هدف از این مبحث بکار گیری تاثیر نسبت های دنباله فیبوناچی در بورس بر معاملات این بازار است. وقتی بتوانیم پیش بینی کنیم که در چه نسبت های قیمتی معامله گران واکنش خواهند داشت می توانیم از این اطلاعات برای تعیین نقاط ورود و خروج به بازار و شناسایی سطوح حمایت و مقامت استفاده کنیم.

دنباله فیبوناچی در بورس تنها به ۱.۶۱۸ محدود نمی شوند و بطور عمده با سه نسبت مهم ۳۸.۲ درصد، ۵۰ درصد و ۶۱.۸ درصد تفسیر می شود که در صورت لزوم می شود از ضرایب بیشتری مثل ۲۳.۶ درصد، ۱۶۱.۸ درصد و ۴۲۳ درصد هم استفاده کرد.

۴ روش های اعمال دنباله فیبوناچی در بورس

چهار روش برای اعمال دنباله فیبوناچی بر روی نمودارها وجود دارد که عبارت هستند از :

- اصلاح ها

- کمان ها

- پروانه ها

- مناطق زمانی

بنابراین فیبوناچی نه تنها در پیش بینی قیمت به ما کمک می کند بلکه در چرخه های زمانی نیز وجود دارد و ترکیب کردن فیبوناچی های قیمتی و زمانی تحلیل های بسیار دقیق تری به ما ارائه می دهد؛ اما با وجود این بسته به نمودار مورد استفاده ممکن است همه ی این روش ها قابل اعمال و استفاده نباشند پس معامله گرها نباید بر روی سطوح فیبوناچی به عنوان سطوح حمایت و مقاومت اجباری تکیه کنند اما در صورت استفاده صحیح از ابزار و آموزش فیبوناچی می توان تا ۷۰ درصد رفتار بازار را پیش بینی کرد.

در کل عمده روشی که مورد اقبال تحلیل گران در تحلیل های تکنیکال برای تشخیص سطوح حمایت و مقاومت است، فیبوناچی اصلاحی در بورس می باشد و همانطور که گفتیم این نسبت های فیبوناچی به نوعی سطوح حمایت و مقاومت نامرئی هستند که تشخیص آنها با سطوح حمایت و مقاومت روند ها مقداری متفاوت است.

فیبوناچی رتریسمنت یا فیبوناچی اصلاحی در بورس (Fibonacci Retracement (RET)

فیبو رتریسمنت یا همان فیبوناچی اصلاحی در بورس پر کاربرد ترین ابزار نسبت به سایر ابزار فیبوناچی است؛ در این روش به دو نقطه برای رسم نیاز داریم.

ابتدا باید روند صعودی و یا نزولی را برای خودمان مشخص کنیم، سپس کافیست از یک سقف تا کف (در روند نزولی) و یا از یک کف تا سقف (در روند صعودی) خط را رسم کنیم تا نرم افزار تحلیل تکنیکال سطوح حمایت و مقاومت را برای ما به نمایش درآورد.

برای مثال در تصویر زیر از نقطه ۱ (کف) به نقطه ۲ (سقف) ابزار فیبو رتریسمنت را رسم کردیم و سطوح حمایتی نسبت های فیبوناچی به نمایش در آمدند. همانطور که مشاهده می کنید نمودار قیمت در نقطه ۳ یعنی نسبت ۰.۶۱۸ (مهم ترین سطح فیبو) واکنش نشان داده و قیمت بازگشت داشته است.

در تصویر زیر هم که روند نزولی بوده، از نقطه ۱ (سقف) به نقطه ۲ (کف) فیبوناچی اصلاحی رسم کردیم، در بازگشت نمودار در نقطه ۳ و ۴ با مقاومت نسبت ۰.۵ و در نقطه ۵ و ۶ در نسبت ۰.۶۱۸ با مقاومت رو برو شده و حتی در نقطه ۷ در نسبت ۰.۷۸۶ نیز مقاومت وجود داشته که پس از چند کندل مقاومت شکسته شده و قیمت افزایش یافته.

نکته: توجه داشته باشید در کنار روش رتریسمنت، فیبوناچی اکستنشن (extension) هم وجود دارد که همانند روش رتریسمنت است و برای رسم به دو نقطه کف و سقف نیاز دارد. تفاوت این دو روش در این است که در اکستنشن صعود یا نزول پیشین در نظر گرفته می شود. در رتریسمنت نسبت های زیر ۱ در نظر گرفته می شود اما در اکستنشن نسبت های بزرگتر از ۱ لحاظ می شوند؛ البته در بیشتر نرم افزار های تکنیکال هر دوی این روش ها بخاطر شباهت از یک دستور اجرا می شوند.

این مطلب نیز می تواند برای شما مفید باشد: پیوت چیست؟ شناسایی پیوت مینور و ماژور در تحلیل تکنیکال

فیبوناچی پروجکشن (Fibonacci Projection (PRO)

برای استفاده از فیبوناچی پروجکشن یا بازتابی، به سهنقطه نیاز داریم که این سهنقطه شامل نقطه کف، سقف و یک اصلاح چه در صعود و چه در نزول است که به ترتیب باید این سهنقطه را بر روی نمودار رسم کرد؛ یعنی اگر در ابتدا کفی در نظر گرفتیم ، نقطه دوم باید سقف و نقطه آخر هم مجدد کف خواهد بود.

در مثال زیر با استفاده از سه نقطه؛ یک (کف)، دو (سقف) و سه (کف)فیبوناچی پروجکشن را رسم کره ایم و همانطور که مشاهده می کنید نمودار به سطح ۰.۷۸۶ و ۱.۶۱۸ واکنش نشان داده است.

فیبوناچی زمانی

سری فیبوناچی در بازه های زمانی نیز تاثیر دارند و یک معامله گر موفق می تواند با تلفیق فیبوی قیمتی و زمانی تحلیل های بسیار دقیقی بدست آورد؛ برای استفاده از فیبوی زمانی می توان از سقف به سقف یا کف به کف و همچنین سقف به کف و برعکس استفاده کرد.

نمونه ای از فیبوناچی زمانی سقف به سقف را در زیر مشاهده می کنید.

همگرایی در فیبوناچی

سطوح نسبت های فیبوناچی تنها پیش بینی های احتمالی برای قیمت هستند؛ همگرایی فیبوناچی به این معنی است که نسبت های فیبو در چند تحلیل فیبوناچی در محدوده ای نزدیک به هم قرارگیرند. همگرایی نشان دهنده قدرت آن محدوده در نسبت های فیبوناچی می باشد. بهتر است که در مورد همگرایی حداقل ۳ نسبت از فیبو های مختلف نزدیک هم قرار گیرند.

تمام تحلیل گران باید در نظر بگیرند آموزش فیبوناچی بسیار مهم است و اینکه ابزار فیبوناچی در بورس یک ابزار جادویی نیست و تنها به بهبود عدم قطعیت در تحلیل بازار کمک می کند؛ چرا که سطوح اعداد فیبوناچی در بورس بر تصمیمات هزاران معامله گر تاثیر می گذارد و به همین دلیل بازار در این سطوح واکنش های مختلفی را از خودش به نمایش می گذارد بنابراین تحلیل گران؛ دنباله فیبوناچی در بورس را مثل سایر روش های تحلیلی مورد بررسی قرار می دهند و صرفا بر این ابزار متکی نیستند.

پیشنهاد می کنیم این مطلب را نیز مطالعه بفرمایید: الگوهای بازگشتی در تحلیل تکنیکال

برچسب ها:

Warning: Invalid argument supplied for foreach() in /home/karimo/domains/karimoacademy.org/public_html/wp-content/themes/karimo_v2/template/blog/single-sections.php on line 83

کاریمو آکادمی

کاریمو آکادمی

نظرات کاربران

افزودن نظرساده و روان و آموزنده بود

عالی بود

بسیار پست زیبایی بود

خیلی آموزش زیبایی بودش