پولبک (Pull Back) چیست؟ انواع آن و تفاوتش با اصلاح قیمتی

پولبک (Pull Back) چیست؟ انواع آن و تفاوتش با اصلاح قیمتی

تقریبا همه ی ما در طول دوران فعالیت مان در بازار سرمایه واژه ی پولبک سهام را شنیده ایم و میدانیم که یکی از اصطلاحات مورد استفاده ی تکنیکالیست های بازار است، اما آیا واقعا می دانیم پولبک(Pull Back) چیست؟ دلیل پولبک چیست؟ اندیکاتور تشخیص پولبک کدام است؟

واقعیت این است که پاسخ اکثریت ما به این سوال ها منفی است و ما به طور کامل با مفهوم پولبک در بورس آشنا نیستیم. امروز تمام تلاش خودمان را می کنم تا شما را با این مفهوم پرکاربرد بیشتر آشنا سازمیم و نحوه استفاده از آن در خرید و فروش سهام را مورد برسی قرار دهیم.

پولبک(Pull Back) یعنی چه؟

پولبک (Pull Back) در معنای لغوی آن به معنی عقب برگشتن یا قلاب است؛ اما پولبک در بورس و بر روی نمودار ها به حرکت بازگشتی ناگهانی قیمت به سطوح حمایتی و مقاومتی ( استاتیک یا دینامیک ) شکسته شده اطلاق می شود.

همچنین در تحلیل تکنیکال پولبک به عنوان بوسه خداحافظی قیمت به سطوح یاد شده در نظر گرفته می شود؛ چرا که اگر روند ها دارای قدرت کافی باشند برخورد پولبک ها به سطوح حمایتی و مقاومتی آخرین طلاقی قیمت با این نواحی خواهد بود و درست در این نقاط است که حمایت سهم ها به مقاومت و بلعکس تبدیل می شوند و بعد از آن سهم ها به سمت اهداف بالاتر یا پایین تر حرکت خواهند کرد.

بنابراین قانون تبدیل شدن سطوح حمایت ها و مقاومت ها به همدیگر با مفهوم پولبک مکمل هستند و بطور مرتب توسط تحلیل گران تکنیکالی بازار مورد استفاده قرار می گیرند و اگر شما به کارایی قانون تبدیل سطوح به یکدیگر اعتقادی نداشته باشید، عملا یادگیری مفهوم پولبک و معامله گری بر اساس آن بی معنا خواهد بود.

خواندن این مطلب می تواند در درک بهتر این درس مفید باشد: خط روند چیست و چگونه رسم می شود؟

برای درک بهتر موضوع به نمودار زیر که مربوط به شرکت ملی مس ایران (فملی) است توجه کنید:

همانطور که مشاهده می کنید در نمودار بالا نمواد فملی یک روند صعودی را طی کرده و دقیقا در محدوده مشخص شده (نقطه شماره ۱)، سهم با قدرت خط روند صعودی خود را شکسته است. بعد از شکسته شدن خط روند قیمت سهم در حدود ۶ درصد ریزش را تجربه کرده و در محدوده مشخص شده (نقطه شماره ۲) به مدار صعود باز می گردد و درست در نقطه شماره ۳ سهم دوباره با خط روند برخورد می کند. در این نقطه پولبک سهم کامل می شود و خط روند ما که نقش حمایتی ای را داشت حالا به عنوان سطح مقاومت عمل می کند و سهم مورد نظر از نقطه ۳ ریزش سنگینی را تجربه می کند.

دلیل پولبک چیست؟

پولبک ها یا بازگشت های قیمتی به دلیل عرضه و تقاضای موجود در بازار اتفاق می افتند. برای مثال در نمودار مربوط به سهم فملی درست در نقطه شماره ۱ بسیاری از معامله گران به امید واکنش سهم به خط روند و صعود آن به قله های بالاتر اقدام به خرید می کنند؛ ولی زمانی که شکست اتفاق می افتد نوسانگیران اقدام به فروش سهم می کنند و سایرین نیز حاضر به خرید نمی شوند بنابراین سهم یک افتی را تجربه می کند.

بعد از این افت معامله گران جدید آماده ورود به سهم می شوند؛ اما بعد از یک بازگشت قیمتی کوچک و کوتاه مدت در محدوده خط روند که تبدیل به یک سطح مقاوتی شده دوباره فروشندگان قدرت می گیرند و سهم به روند ریزشی خودش باز می گردد.

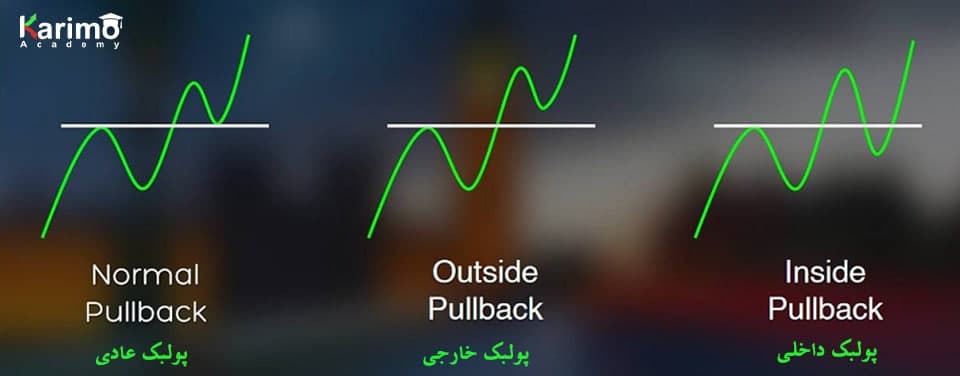

انواع پولبک در بورس

پولبک عادی یا نرمال:

این نوع پولبک همان نوع عادی است که بیشتر اوقات در بازار مشاهده می شود و به صورت ساده همان طور که در تصویر می بینید سهم دقیقا در نقطه برخورد به سطوح مقاومتی یا حمایتی واکنش نشان می هد و شروع به حرکت می کند.

پولبک خارجی:

در این حالت سهم قبل از رسیدن به سطوح حمایتی یا مقاومتی به مسیر اصلی خودش باز می گردد. این نوع پولبک(pull back) نشان دهنده بالا بودن تقاضا برای سهم در حالت های صعودی ( و بالعکس در حالت های نزولی) است و در صورت مشاهده این حالت به احتمال زیاد روند حرکتی سهم با قدرت بالایی خواهد بود.

خواندن این مطلب می تواند در درک بهتر این درس مفید باشد: سطوح حمایتی یا مقاومتی

پولبک داخلی:

این نوع از پولبک خطر ناک است چرا که نشان دهنده سردرگمی معامله گران در جهت نمودار است. برای مثال همانگونه که در تصویر بالا می بینید قیمت مقاومت خود را شکسته است و به سمت پایین حرکت کرده اما بعداً دوباره روند رو به رشدی را در پیش گرفته است، در این حالت اگر قدرت و تصمیم خریداران قاطعانه تر بود این اتفاق رخ نمی داد و قیمت سهم بعد از برخورد به مقاومت رشد می کرد.

تفاوت اصلاح قیمت و پولبک در سهام چیست؟

بازارهای سهام دارای روند های صعودی و نزولی هستند اما این روند هیچگاه به صورت یک خط راست با شیب ۴۵ درجه حرکت نمی کنند؛ یعنی سهم ها همیشه در حال صعود و یا نزول نیستند و در بین راه اصلاحاتی انجام می دهند و عمدتاّ حرکت های پلکانی دارند. بنابراین سهم ها پس از مدتی که روند صعودی یا نزولی داشتنده اند تغییر روند می هند و اصطلاحاً اصلاح می کنند.

اصلاح قیمتی یک سهم و پولبک هر دو به معنای تغییر روند در آن سهم هستند با این تفاوت که پولبک ها موقت و کوتاه مدت خواهند بود اما اصلاح قیمتی می تواند بلند مدت باشد، همچنین همانطور که اشاره شد در پولبک سطوح شکسته شده ی حمایتی به مقاومت و بلعکس تبدیل می شوند ولی در اصلاح این سطوح حمایت و مقاومت می توانند از دست برند؛ بنابراین اصلاح نشانه ای از ادامه روند صعودی یا نزولی سهم در جهت ایجاد الگوی پلکانی قیمت است.

استراتژی معاملاتی بر اساس پولبک

فعالان بازار سرمایه همواره به دنبال معامله بر اساس اصول دقیقی هستند اما واقعیت این است که پولبک بر اساس عرضه و تقاضا در بازار ایجاد می شود و یک مفهوم و رفتار کلی در تحلیل تکنیکال است و معامله گران بر اساس تجربیات خودشان از این روش استفاده می کنند.

اصول و ماهیت معامله گری بر اساس پولبک در ابزار های مختلف تحلیل تکنیکال یکسان است؛ چرا که در این روش خریداران صرفاً به دنبال ورود در حرکت بازگشتی سهم بر روی سطوح شکسته شده هستند. در این قسمت با ارائه مثال هایی از بازار سرمایه معامله با استفاده از ابزار های مختلف تحلیل تکنیکال بر اساس استراتژی پولبک را به شما نشان خواهیم داد.

۱.پولبک به سطح مقاومت استاتیک

همانطور که در نمودار بالا مشاهده می کنید شرکت ملی مس ایران بعد از شکستن سطح مقاومت استاتیک خودش بر روی قیمت ۷۳۰ تومان یک پولبک عادی بر روی سطح شکسته شده را داشته است و در این مرحله با ورود خریداران به سهم یک رشد بسیار عالی ای را تجربه کرده است و قله های بالاتری را فتح کرده.

۲.پولبک به سطح مقاومت داینامیک

در نمودار بالا که نمونه از یک پولبک خارجی را مشاهده می کنید، شرکت ملی مس ایران بعد از طی یک روند نزولی تقریبا یک ساله و کاهش ۳۵ درصدی قیمت با حضور خریداران موفق به شکستن خط روند نزولی خود شده است. سپس به دلیل بالا بودن قدرت خریداران سهم در حرکت بازگشتی خود خط روند رسم شده را لمس نکرده و با تشکیل یک پولبک خارجی به روند صعودی خود ادامه داده است.

در پایان این را هم در نظر داشته باشید پولبک در بورس زمانی اعتبار بیشتری خواهد داشت که سطوح حمایت و مقاوت با حجم معاملاتی بالایی شکسته شوند. معمولا سهم ها برای شکستن پر قدرت سطوح مورد نظر باید دو الی سه برابر میانگین حجم ماهشان مورد معامله قرار گیرند و بعد از این شکست هم برای چند روز متوالی شاهد آن باشیم که قیمت پایانی روز جاری از قیمت پایانی روز قبل بالاتر باشد در غیر این صورت احتمال پولبک ضعیف خواهد بود چرا که فروشندگان قدرت خواهند داشت و تقاضای کافی برای سهم شکل نخواهد گرفت.

خواندن این مطلب می تواند در درک بهتر این درس مفید باشد: آموزش کامل بورس

برچسب ها:

Warning: Invalid argument supplied for foreach() in /home/karimo/domains/karimoacademy.org/public_html/wp-content/themes/karimo_v2/template/blog/single-sections.php on line 83

کاریمو آکادمی

کاریمو آکادمی

نظرات کاربران

افزودن نظرمطلبتون عالی و قابل فهم بود نسبت به بقیه سایتا

من اینجا کامل متوجه این مفهوم شدم.

ممنون از لطف شما

https://karimoacademy.org/دوره/تحلیل-تکنیکال/

بقیه مطالب دوره تکنیکال مون و هم می تونید تو این قسمت مطالعه کنید